今年も残す所あと10日を切りました。

みんな、ふるさと納税の駆け込みは済んだかな?

もう終わった、例年やってる、と言う人もいれば、やりたくて調べてみたけどイマイチ良く解らずまだ手を出していない、と言う人もいるでしょう。

特に、個人事業主がふるさと納税について調べても、ぶっちゃけ全然解らない、と言うのが本音でしょう。

ということで、今日はぼくが個人事業主にとってふるさと納税が何故難しいのかについて説明してやるよ!!

さとふるが100億円キャンペーン中

ところで、ふるさと納税サイト大手の「さとふる」が、駆け込み需要を狩るためにAmazonギフトカードキャンペーンを先週からやってます。

まだやってない人は滑り込みしてみてはどうでしょう。

ところで。

さとふるなんですけど、実は運営会社がSoftbank系列会社なんですよね。 Softbankといえば、つい先日もpaypayのキャンペーンで100億円を積んでた訳ですが。 paypayに続いてさとふるでも100億円積んでキャンペーンとか、凄いですね。

Softbankさん、ぼくにも100億円ください、あへあへ。

ふるさと納税について

閑話休題、ここからが本題です。

解説ページが尽く解り難い件。

誤解を恐れず言うと、解り難いのは嘘が書いてあるからです。

嘘というとちょっと表現が乱暴ですが、ここは敢えて嘘と言っておきます。

何が嘘かというと、こういうことです。

会社員向けの簡易な説明しかしてないので、制度事実と異なる場合がある。

会社員向けの事しか書いてない。

多くのふるさと納税の解説ページや解説ブログが、大前提として会社員向け、給与所得者に対する説明をしており、暗黙の前提として所得税が源泉徴収されているという文脈に限った説明しかししてません。

このため、実際の税制事実と異なる説明がされているのがほとんどです。

全く事実に反する説明という意味で嘘なのではなく、小学生向けに「円周率は3だよ」という説明をする程度の嘘、と考えて下さい。

大きな嘘ではないにせよ、そのせいで正確な理解の妨げになっているというのも事実です。

何故そうなっているのか。

恐らくふるさと納税が流行りだしたのはワンストップ特例が出てからの事だからでしょう。

ワンストップ特例 *1 というのは会社員向けの特例制度なので、必然的に対象読者として会社員をターゲットにしているページが大半であり、乱暴に言うとふるさと納税の正しい説明を目的にしていない。

ぶっちゃけ個人事業主からすると嘘しか書いてないと考えて大筋間違いないです。

つまり、貴様ら個人事業主は対象読者ではないのだ。

残念だったな。

だから、ふるさと納税を「住民税が控除される」だとか「所得税が還付される」とか「節税になる」という嘘(ではないが極めて正確性に欠ける)説明がされている訳です。

酷い時には「払った税金が返ってくる!」なんて完全な嘘八百を書いている所もあります。

きちんと制度を理解すれば、控除もされなければ還付もされないし、税額が直接減る訳じゃないので節税にもなっていない、ほとんどの説明が嘘であると言うのが解るはずです。

もちろんシミュレータも使えない。

また、各種ふるさと納税上限額の計算シミュレータとかも通常は会社員向けのものになっており、各年収帯からの上限額目安の早見表なんかも同じ前提条件によるものです。

なので、我々個人事業主が正確な情報を得ようとすると、まーだいたい詰みます。

お前らは個人事業主なんだから自分で勉強して勝手に計算しろ、くらいの温度差を感じますね。

なお、我々が正確な情報を得ようと思うなら、下手な解説サイトは全部ダメなので素直に総務省や国税庁のサイトで、税制ベースのきちんとした情報を得たほうが良いと思います。

※なお、これらのサイトでも会社員向けの簡易な説明が載ってるケースもあるので、きちんと正確な文脈で記載されてるページを熟読しましょう。

ぼくがハマった点まとめ

以降、具体的に何が嘘になるのか、自分が調べていてハマった点を説明していきます。

ふるさと納税は「控除」でも「還付」でもない。

さっきも少し触れましたが、一般的な会社員向けの説明では、以下のような説明がなされる事が多いと思います。

- 所得税から還付されるよ。

- 住民税から控除されるよ。

- だから節税になるよ。

どれも不正確ですね。

「所得税から還付されるよ」について

これはもう完全に会社員向け説明ですね。

所得税の支払い方(通常の場合)

本来であれば、一年間の収入が確定してから、収入から経費と控除を差し引いて、最終的に残った課税対象所得に対して所得税が掛けられます。

国民には納税の義務があり、私はこれだけ利益があったのでこれだけ所得税を払う義務があります、というのを毎年お上に報告する義務があります。

これが、毎年2~3月に行われる「確定申告」というイベントですね。

一年間の経済活動を年末に締めて、年間の収入、所得を確定させ、それに対する所得税が決まるので国に収める。

という順番であり、こっちが所得税の本来的な払い方です。

所得税の支払い方(会社員の場合)

会社員の場合、一年間の収入が確定する前から毎月の給与天引きの形で所得税が持ってかれますよね。

これは、給与所得の以下の特性による特殊な運用です。

- 一般的には給与額は大きな変動がないので、ある程度の予測が可能。

- 一年ぶんの所得税を一度に払うのは額が大きいので月割で払わせている。

- 通常は収入源が一箇所なので給与を「受け取った額=支払った額」となり、会社が正確な情報を持っているので面倒な手続きを会社にやらせることが出来る。

このため、予測ベースで支払う所得税額を決めて、来年纏めて支払うべき所得税を、先に毎月の給料から天引きしておく、と言う徴収方法をとっているのが会社員の所得税になります。

つまり、会社員の所得税は前払い式です。

当然、予測ベースでしかないので実態とは乖離します。

なので、予測と実態の乖離を埋めるために差額を調整する必要があります。

この為に行われるのが「年末調整」というイベントです。

予測ベースで徴収した結果、所得税を払い過ぎていた場合は年末調整によって払い過ぎの差額が返って来る、と言う仕組みですね。

皆が年末に毎回書かされるあのペラ紙は、そういう意味なんですね。

つまりアレを書く事でめんどくさい確定申告をスキップしている訳です。

毎年毎年書かされてめんどくせぇ紙だなぁ、と思ってる人も多いでしょうし、ぼくも会社員時代はそういう認識でしたが、

アレを書くことでクソめんどくさい確定申告の代わりになっている思うとメチャクチャ楽ちんだなぁ、って思いません?

ふるさと納税の所得税ぶんは寄附金控除枠

会社員で、確定申告をした事がないと言う人は、そもそも確定申告書(正確には「確定申告書B」)を見た事もないというのが一般的かと思います。

ふるさと納税による減税効果(仮)のうち、所得税に関しては「寄附金控除」という枠になります。

参考: 申告書の記載例|国税庁

確定申告書Bには「所得から差し引かれる金額」という欄があり、「医療費控除」とか「生命保険料控除」という項目が並び、その一種として「寄付金控除」という欄があります。

ふるさと納税はここに該当します。

ふるさと納税は納税と言う名前のくせに税制上は寄付金と言う扱いなんですね。

まぁ、そういうものなんだな、と思っておきましょう。

呼び方や位置づけはぶっちゃけどうでも良いです。

問題は中身だ。

ふるさと納税を行った場合、ふるさと納税した額(の一部)が所得税に於ける寄附金控除という枠に適用されます。

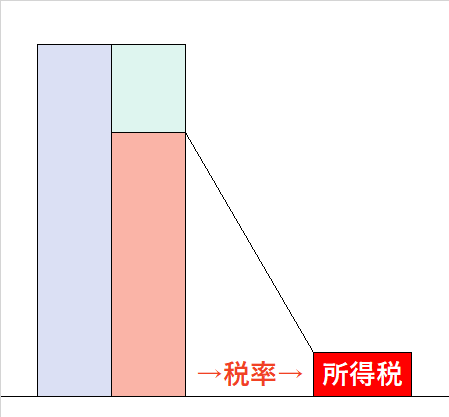

この図式に於ける「控除額」が増える事になります。

すると、相対的に「課税対象所得」が減ります。

所得が減ると、最終的に「所得税」が減るので、結果として税金は安くなります。

さて。

会社員の場合は予測ベースで所得税を前払いしていました。

年末調整では予測と実態の差額を埋めているだけであり、正確な税額に修正しているだけです。

これに対して、ふるさと納税による所得税の寄附金控除が発生すると、そもそもの正確な税額自体が目減りします。

この場合何が起こるかと言うと、年末調整したけどまだ払い過ぎている状態になっている、と言う事になります。

本来であれば、確定申告の時点で寄附金控除が考慮され、決定される所得税に対して直接組み込まれる訳ですが、先払い方式になっている会社員に限っては「所得税の払いすぎ」という状況が後天的に生まれる訳です。

普通は有り得ない話です。

で、会社員向けの説明をしているサイトでは「ふるさと納税をすると所得税が還付されるよ」という説明になる訳です。

会社員の場合はこれで解り易いかも知れませんが、個人事業主・自営業の人がこの説明を読むと、

所得税が返ってくる?

じゃあ何か、今年したふるさと納税は前年度の所得税にハネるのか?

ということは、今年のふるさと納税の上限額は前年度実績に対して考えるべき??

という事で混乱する訳ですね。

「住民税から控除されるよ」について

所得税に対して、住民税の方はまだ正しい説明ですね。

これは所得税と違って住民税の場合、会社員も自営業もタイミングに違いが無いからでしょう。

ただ、正確に言うと「控除」というのも実は違うんですけどね。

「だから節税になるよ」について

ふるさと納税の正体は、単なる「前払い」です。

来年度収めるべき税金を前払いしており、前払いしたぶんは当然、来年請求する時に除外するよ、と言う話です。

ただの前払いなので税額が直接的に減っている訳では無いんですよね。

(所得税分に関しては控除枠に入るので、ちょっと減るっちゃ減る、、、ハズ)

つまり、節税にはなっていない。

支払うタイミングがズレているだけで、支払う額が変わっていないので、厳密には節税ではない。

では何が得かというと、返礼品ぶんがまるっと得している訳です。

※自己負担額2000円は話がややこしくなるし額も小さいのでここでは無視します。

つまり「ふるさと納税が節税になるよ」というのは、 「表現の正確性は置いといて、税金関係で得するんだから『節税』つってええやろ」という、 ざっくりとした説明なんですね。

嘘ではないが正確ではない、正確ではないがその正確さはあまり重要ではない、と言うのが話の本質です。

という実態を踏まえて。

この時に控えておいたページを読み直してみると、「ああ、なるほどな」となる訳ですね。

会社員の場合でも気を付けるべき点

ちなみに、ほとんどが会社員向けの説明になっていると言いましたが、会社員向けの場合でも気を付けたほうが良い点が幾つかあります。

- 上限に関してあまり触れられていない

- 前提条件に依存した目安に過ぎない

まぁ、上限 *2 に頭ぶつける事は稀なので良いとして、問題は後者。

先の所得税のところで述べた通り、会社員の給与は基本的に大きな変動がないという仮定のもとに、色々な事が成立しています。

このため、去年の年収(実績)と今年の年収(予測)が大きく変わらない事を前提として説明されている筈です。

これが全ての大前提です。

当然、上限額の計算シミュレータも同様で、前年実績と今年の予測が大きく乖離しないと言う前提で、前年度の源泉徴収票を用意して下さい、と言う話になっている訳です。

逆に言うと、昇格や降格、または転職によって、去年と今年で大きく年収が変わった人は、金額が大きく変わるので注意が必要です。

特に、年収が上がった人は良いとして、年収が大きく下がった人は要注意です。

まとめ

ということで、個人事業主視点からのまとめ。

- 世の殆どの解説ページは会社員向けの説明しかしてないよ。

- ふるさと納税は節税って言うけど節税じゃないよ。

- 結局出て行く額は大差ないけど、しなかった場合に対して返礼品が貰える分がお得だよ。

ってのが結論。

説明がアバウト過ぎなうえに会社員(給与所得者)を前提としていて、しかもそれらの細かい話が端折られてるのが殆どで、その事実を知った上で読まないと正しく理解できないというのが厄介ですね。

仕様を知ってないと読めない仕様書、みたいでイライラします。

個人事業主・自営業の方は注意しましょう。

ちなみに、返礼品自体は「一時所得」という扱いになり、実は税金の対象になるそうです。*3

ただ、一時所得は50万まで控除されるので、一般的に返礼品で50万超えるなんてのは年収ン千万レベルの人だから基本的に気にしなくていい、と言う事だそうです。

(返礼品率をきちんと国のお達し通り寄付金額の3割と考えれば、50万が3割になるので寄付金ベースで160万強。常人がたかだか10万前後になる上限額が160万超えるって事は、もとの年収は・・・と言う話)

ということで、色々あって個人事業主にとって解り難いふるさと納税ですが、もともと我々は確定申告が必須マンなので、ふるさと納税によって手間が増える事は無く、基本的にメリットしか存在しませんので、是非ともやるべきですね!!

*1:ふるさと納税による寄付金控除を受ける場合、本来は確定申告が必要です。しかし、年間5自治体までであれば、自治体が税務署に手続きをしてくれるので、確定申告をしなくても良いので面倒な手間なく控除制度を利用できるのがワンストップ特例。個人事業主や年収2000万超えの会社員など、もともと確定申告が必要な人には関係のない話。

*2:ふるさと納税は寄付金扱いなので、税制上の寄付金控除について調べると良いです。総所得金額の四割まで、とかの上限条件が他にあったりするので、正確に話をするならそこも気を付ける必要があります。

*3:ふるさと納税返礼品に対する課税に関して、詳しくは税理士youtuberのヒロ税理士のチャンネルで説明されてたと思うので、そちらを参照してくださいな。